【2024年6月から】定額減税の準備は万端ですか?

2024年6月より定額減税が始まります。

まだまだ「定額減税とは?」という方も少なくないので、ご紹介しようと思います。

1.定額減税とは?

令和6年度税制改正に伴い、所得税額と住民税の所得割額から、ご本人分と、同一生計配偶者(住民税の場合、控除対象配偶者)・扶養親族(16歳未満も対象)分の合計額分について、税金が控除されることとなりました。

所得税からは3万円/人、住民税は1万円/人の合計4万円が減税されることになります。

2.対象者は?

所得税と住民税を納付されている方で、ご本人もご家族も・・・

①日本国内の居住者であること。

②所得金額が一定額以下であること。【所得制限アリ】

■本人(原則)

所得税/住民税共通:合計所得金額1,805万円以下(給与収入のみであれば2,000万円以下)

■配偶者や扶養親族

所得税:合計所得金額が48万円以下

住民税:前年の合計所得金額が48万円以下

3.いつから?

所得税/住民税ともに、2024(令和6)年6月1日以後です。

給与所得者の所得税は、

6月1日以後の最初の給与等の源泉徴収税額から控除されることになります。

給料支給に先立ち、賞与支給がある場合、その賞与に係る源泉徴収税額から控除され始めます。

給与計算担当者様は、計算時にご留意ください。

公的年金等の受給者の所得税は、

6月1日以後の最初に支払われる公的年金等の源泉徴収税額から控除されることになります。

※給与所得であり公的年金等の受給者である方は、給与等の源泉徴収税額からも定額減税の適用を

受けます。

重複して控除されてしまった所得税については、確定申告で精算を行う必要があります。

事業所得者等は、

令和6年分の予定納税額から控除されます。

なお同一生計配偶者や扶養親族の分の特別控除は、「予定納税額の減額申請」をしなければ、確定申告時まで控除されません。

本人分と同じタイミングで減税を受けたい場合は、7月31日までに予定納税額の減額の承認申請をしてください。

なお住民税については、

・特別徴収(お給料からの控除)の場合

原則、2024(令和6)年6月分の特別徴収はなく、2024(令和6)年7月~2025(令和7)年5月までの11か月間で徴収されることになります。

・特別徴収(公的年金等からの控除)の場合

定額減税「前」年税額をもとに算出した2024(令和6)年10月分の特別徴収税額から控除されることになります。

・普通徴収(納付書で納付)の場合

定額減税「前」の年税額をもとに算出した2024(令和6)年度分の住民税の第1期分(2024(令和6)年6月分)の納税額から控除されます。

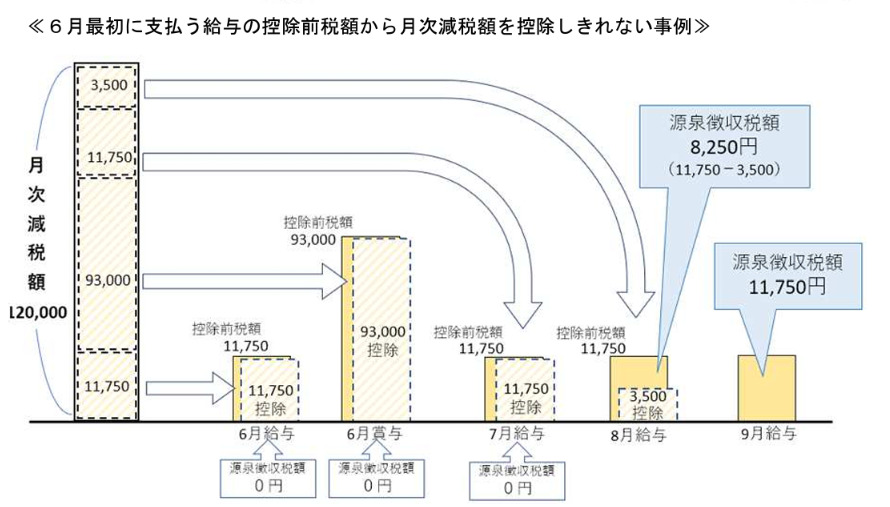

4.控除しきれない場合は?

控除しきれない場合は、翌月以降に順次控除されることになります。

また2024年12月31日を迎え、年税額が定額減税額より少ない場合は、減税不足分を1万円単位で切り上げて別途支給されます。

※年税額が定額減税額より少ないケースとは?

1.年収が少ない

2.扶養家族が多い 等

(出典:国税庁「令和6年分所得税の定額減税Q&A(概要・源泉所得税関係【令和6年4月改訂版】)」より抜粋)

なお定額減税しきれないと見込まれる方へは調整給付として、自治体より給付金が支給されます。

ふるさと納税や住宅ローン控除への影響はありません。

主に原則の内容を紹介しております。詳細は国税庁の定額減税特設サイト等をご参照ください。

参考:国税庁 定額減税特設サイト

内閣官房 新たな経済に向けた給付金・定額減税一体措置

新井公認会計士事務所は

埼玉県鴻巣市を拠点を置く経営助言、保証業務に強みがある公認会計士・税理士事務所です。

【会計で会社を強くする】をモットーに経営者様の夢を実現するための伴走型支援をおこなっています。

お困りのこと、ご相談事項がございましたら、お気軽にお問い合わせください。本ウェブサイトに掲載されている情報に関して、最新の正確性や安全性を保証するものではありません。掲載情報の利用により生じたいかなる損害に対しても、当方は一切の責任を負いかねます。利用者の方々が自己の責任において情報を利用されますようお願いいたします。